Der Marktcheck richtet sich an alle, die ihr Geld in Aktien investieren. Geldanleger, Investoren und Trader erfahren hier, wie die aktuelle Marktlage ist, und können mit diesem Wissen das eigene Portfolio strategisch ausrichten.

Um die Marktlage zu bestimmen werden das aktuelle Marktniveau, der Trend, das Wachstum und das Risiko analysiert. Auf dieser Grundlage werden die wichtigsten Parameter für die Portfoliostrategie wie die Investitionsquote, der Anlagestil und die Risikostruktur festgelegt. Die Analyse der Zielmärkte ergänzt den Marktcheck mit der inhaltliche Ausrichtung des Portfolios.

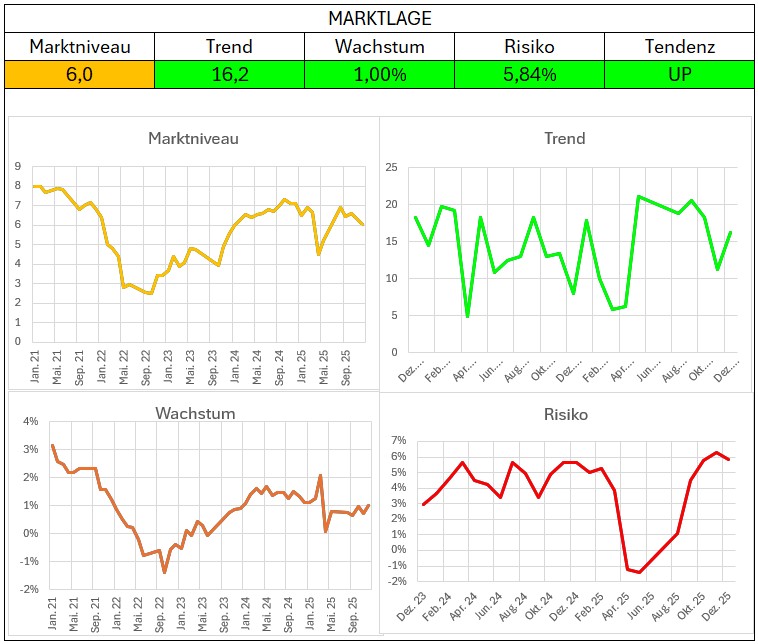

Marktlage

Das Marktniveau hat seinen hohen Stand seit einiger Zeit bereits verlassen und gelangt nun in einen etwas kritischeren Bereich. Auch das Marktwachstum ist 1 % nur noch recht durchschnittlich. Trotzdem ist der Markt wieder in einem Aufwärtstrend.

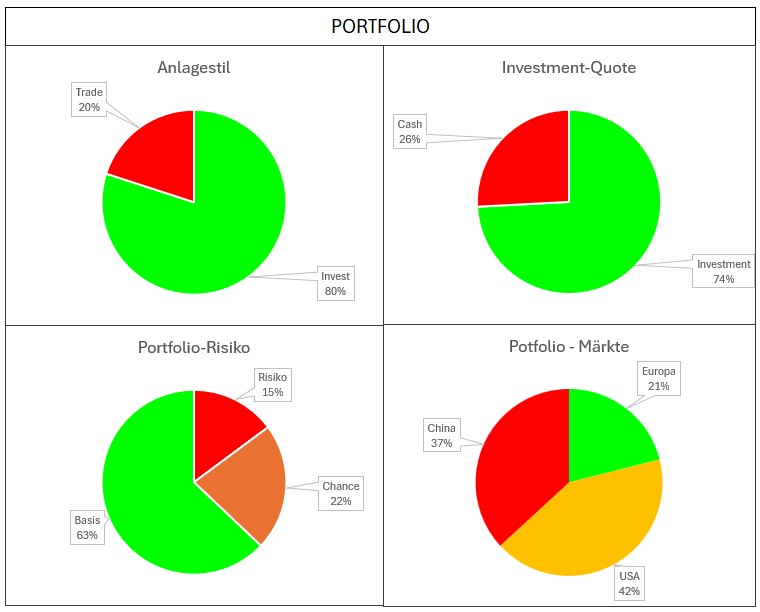

Portfolio

Das Marktniveau und der stabile Aufwärtstrend bilden noch eine gute Basis für einen Investmarkt, in dem man mit einer geringen Cash-Reserve mittel- und langfristig investieren kann. Die ausgewogene Verteilung des Anlagevolumens auf alle 3 Zielregionen ist weiterhin intakt.

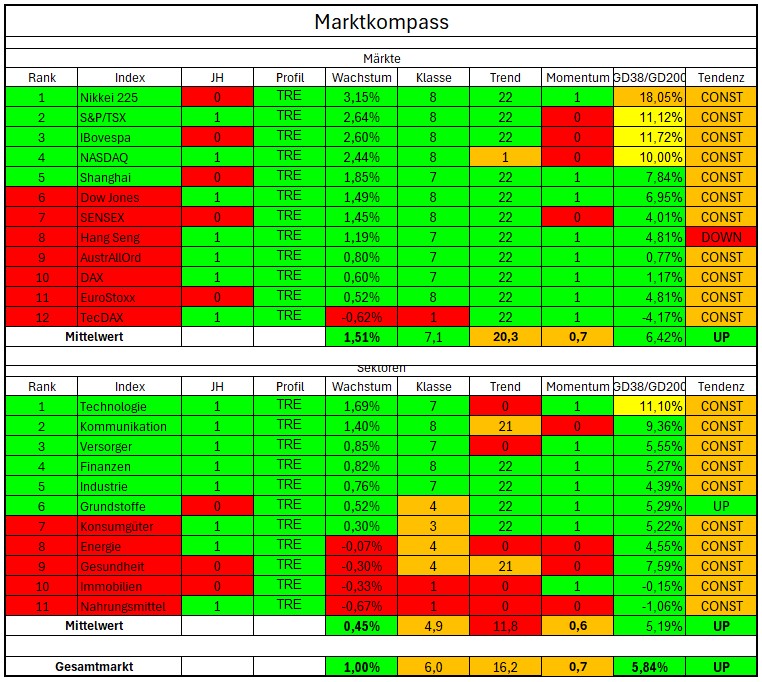

Marktguide

Der Marktkompass zeigt im Monatsvergleich mit dem Hang Seng einen Verlierer. Alle anderen Segmente sind in ihrer Out-/Underperformbewertung unverändert geblieben.

Sektoral konnten die Grundstoffe mit einer guten Performance zu den Outperformern aufsteigen. Außerdem bleiben Technologie, Kommunikation, Versorger, Finanzen und Industrie als Outperformer Zielmärkte für das Portfolio.

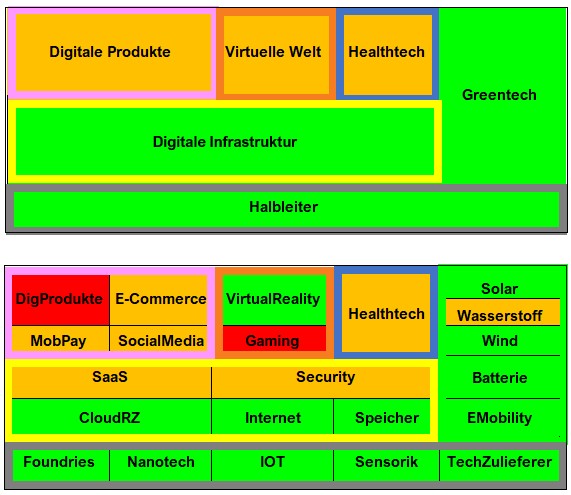

Trendguide

Die Analyse der Anlagetrends hat besonders innerhalb der digitalen Produkte einen Verschlechterung erkannt. Virtueller Bereich und Healthtech sind weiterhin nicht überzeugend. Dagegen empfiehlt die Analyse den Investitionsschwerpunkt im Bereich der digitalen Infrastruktur, Halbleiter und Greentech zu setzen.