Tradingwatch ist eine wöchentliche Timing-Analyse. Sie richtet sich besonders an Trader, die ihr Timing für Setups und Exits optimieren möchten. Im Rahmen der Analyse des Timings wird einerseits die aktuelle Marktphase des Gesamtmarkts sowie meine Kernmärkte aus den drei Perspektiven Trend, CRV und Marktsensitivität bewertet.

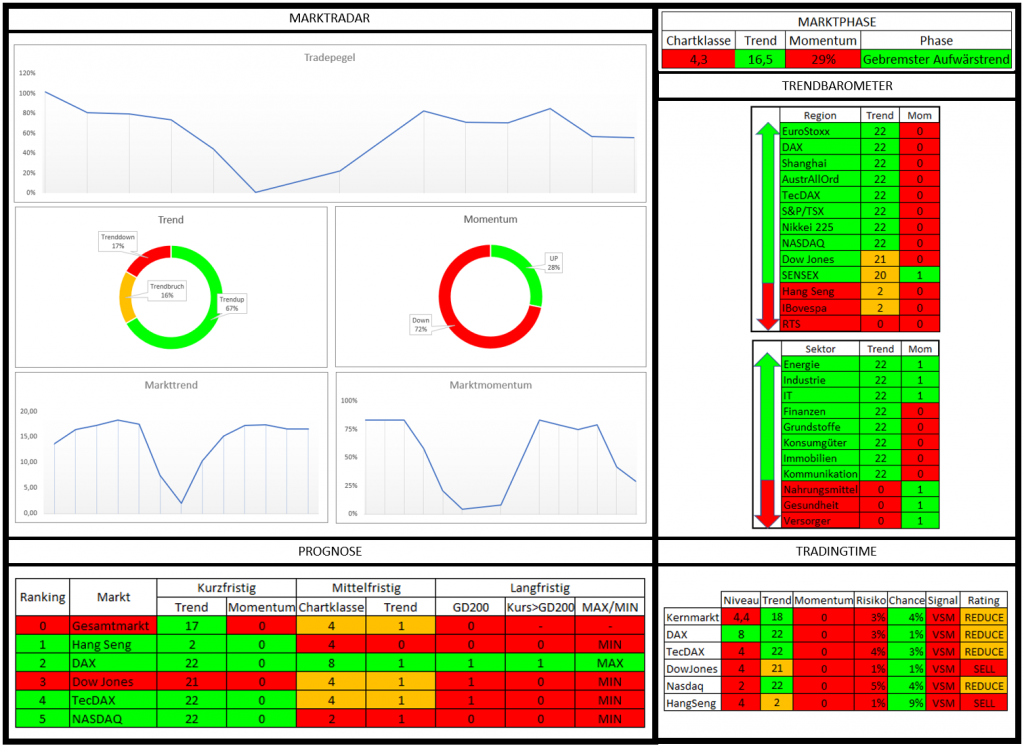

Das aktuelle TA-Cockpit bringt im Timing-Dashboard alle hierfür wichtigen Instrumente übersichtlich zusammen.

Markttiming

Der Marktradar zeigt im Tradepegel ein gesättigtes Kursniveau an, welches nun auch im Momentum deutlich negative Spuren hinterlassen hat. Der Trend ist aber zurzeit weiterhin noch positiv, so dass wir uns noch in einem gebremsten Aufwärtstrend bewegen, in dem die Chance auf kurzfristige Kursgewinne aber gesunken ist. Das aktuelle Markttiming empfiehlt daher, die Positionen zu reduzieren (Markttiming = REDUCE).

Timing Kernmärkte

Die Tradingtime für die Kernmärkte signalisiert in allen Segmenten eine beginnende Verkaufsphase.

Aus der Trend-Perspektive hält sich in den meisten Fällen noch der Aufwärtstrend. Dow Jones und der Hang Seng zeigen hier aber erste Trendschwächen. Alle Kernmärkte haben durch ihre Momentumbrüche ein Verkaufssignal gesendet.

Aus der CRV-Perspektive haben wir kurzfristig ein etwa ausgewogenes CRV. Das negative Momentum verstärkt aber das Risikopotential nach unten.

Aus der Markt-Perspektive fallen im Vergleich zum Gesamtmarkt unter den Kernmärkten der Hang Seng und der Dow Jones als Underperformer auf. Alle anderen Kernmärkte laufen mit dem Markt mit.

Prognose

Die frischen Verkaufssignale durch den Bruch des Momentums verbieten zurzeit den Einstieg bzw. weitere Zukäufe. Die Daten empfehlen zurzeit die Aktien zu reduzieren oder ganz zu verkaufen, da auf Wochensicht allgemein mit sinkenden Kursen zu rechnen ist. Auch zyklisch erwarte ich bis zum Monatsende eine schwächere Phase. Für die weitere Entwicklung ist darauf zu achten, ob es dem Markt oder den einzelnen Märkten gelingt das positive Momentum zurückzugewinnen bevor die Trends brechen. Sollte dies gelingen, dann wäre das ein neuer Einstiegszeitpunkt. Ansonsten geraten die Märkte in eine Korrektur, die zu weiteren stärkeren Verkäufen führen würde.