Rückblick 2019

Nach einem sehr schwachen letzten Quartal 2018, in dem auch viele gute Aktien 30 bis z.T. 50% ihres Kurswertes verloren haben, entwickelte sich das Jahr 2019 trotz sehr skeptischer Stimmung und schlechten Aussichten zu einem der besten Börsenjahre der letzten Jahre.

Das Jahr fing auf dem Jahrestiefststand an und endete praktisch auf dem Jahreshöchststand. Während die Nasdaq ca. 40 % gewann, konnte der Dax um 25%, der Dow Jones und der Tecdax immerhin um 20 % zulegen. Dabei profitierte vor allem die Nasdaq von einer starken Gegenbewegung auf das letzte Quartal 2018. Diese Bewegung konnte durch das Erreichen neuer ATHs fortgesetzt werden und ergab am Ende eine sehr starke Performance.

Auf Sicht von 12 Monaten zählen die folgenden Aktien zu den TOP5-Aktien aus der Nasdaq.

| Rang |

Aktie |

Rendite |

| 1 |

Advanced Micro Devices |

126 % |

| 2 |

Apple |

88 % |

| 3 |

KLA Corp. |

86 % |

| 4 |

ASML |

86 % |

| 5 |

Applied Materials |

78 % |

Dabei handelt es sich alles um beste US-Wachstumsaktien, die Ende 2018 ca. 40 % ihres Kurswertes verloren haben und anschließend nicht nur den Verlust wieder zurückgewonnen haben, sondern auch noch ein neues Jahreshoch erreicht haben.

Aber auch der deutsche TecDax muss sich hinter diesen Renditen nicht verstecken. Auch hier konnte man mit den TOP5-Aktien sehr gute Renditen erwirtschaften.

| Rang |

Aktie |

Rendite |

| 1 |

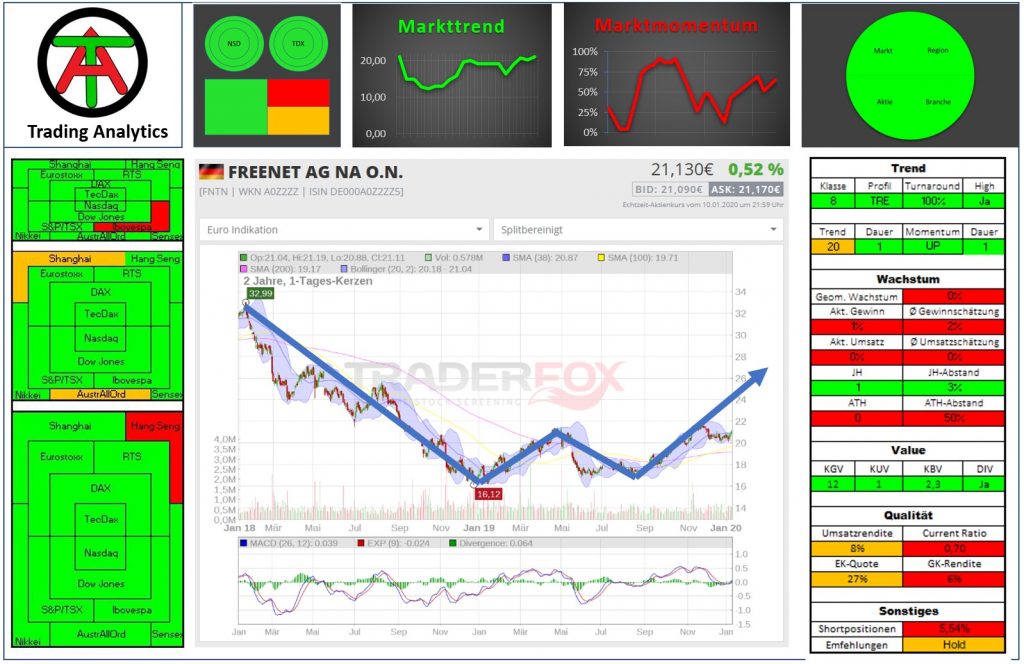

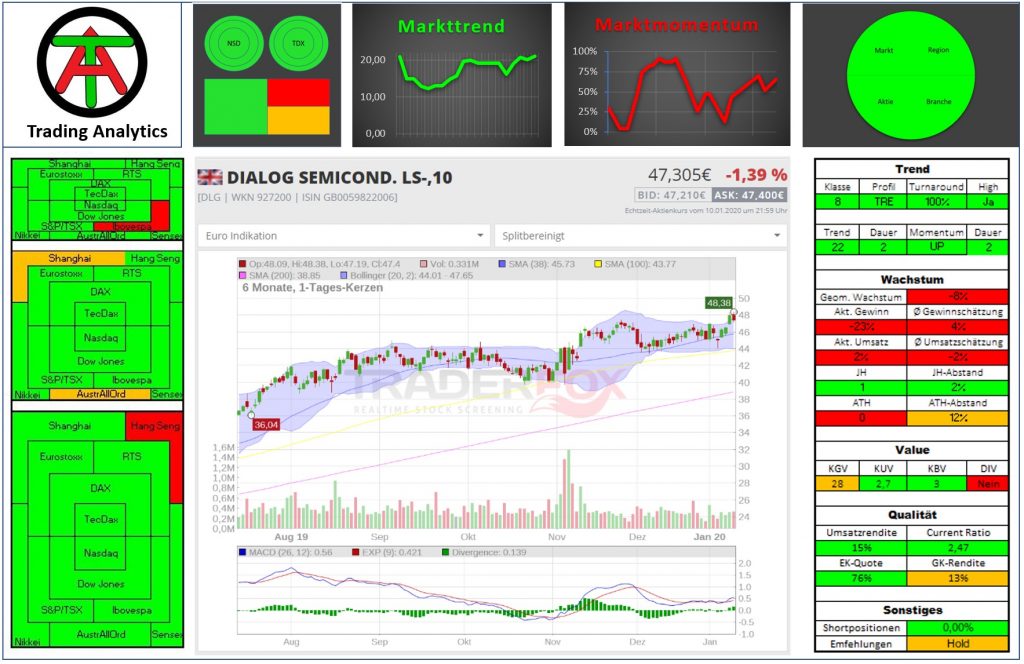

Dialog Semiconductor |

101 % |

| 2 |

RIB Software |

96 % |

| 3 |

Bechtle |

85 % |

| 4 |

Cancom |

73 % |

| 5 |

Nemetschek |

69 % |

Zu den TOP5 gehören mit Dialog, RIB Software und Cancom drei erfolgreiche Turnaroundwerte und mit Bechtle und Nemetschek zwei Top-Wachstumsunternehmen.

Ausblick 2020

Die überdurchschnittlichen Renditen wird es 2020 sicher so nicht nochmal geben. Zunächst fehlt uns eine Konsolidierung bzw. ein Abschwung für eine Gegenreaktion und zum anderen sind bereits viele Aktien auf dem ATH angekommen.

Trotzdem bin ich nicht negativ eingestellt. Viele Länder und Branchenindizes haben neue ATHs erreicht. Besser könnte die Stimmung also nicht sein, d.h. in solchen Zeit erfährt fast der gesamte breite Markt eine positive Entwicklung. Zudem wird auch weiterhin viel Geld in den Aktienmarkt fließen. Ich rechne damit, dass die ATH-Aktien weiter nach oben streben und vor allem die Nachzügler durch die gute Stimmung nach oben gezogen werden.

Irgendwann wird aber dann der Punkt kommen, an dem diese allgemein gute Stimmung kippt. Dann werden vor allem die Nachzügler als erstes wieder den Schwung verlieren. Es wird also weiterhin wichtig sein, die Out- und Underperformer zu identifizieren.