Tradingwatch ist eine wöchentliche Timing-Analyse und richtet sich besonders an Trader, die erfahren möchten, in welcher Phase sich der Markt und/oder die Marktsegmente befinden, um die Setups und Exits zu optimieren. Hierfür werden der Trend, das Momentum und die jeweiligen Widerstände und Unterstützungen analysiert und die Ergebnisse in eine Prognose übertragen.

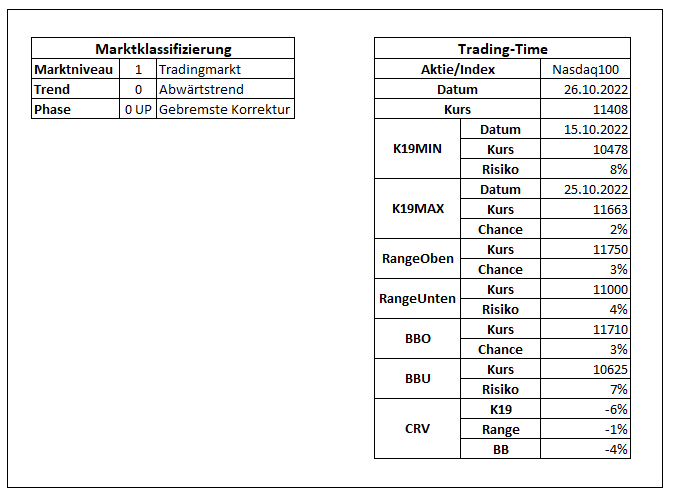

Das aktuelle TA-Cockpit bringt im Timing-Dashboard alle hierfür wichtigen Instrumente übersichtlich zusammen.

Der Gesamtmarkt macht zurzeit einen positiven Eindruck. Ein überwiegend positiver Trend und ein starkes positives Momentum sorgen weltweit für Aufschwung. Während meine Kernmärkte sich langsam ihren starken Widerständen am GD200 nähern, wird neben China/Hongkong vor allem der Nasdaq-Index zum Spielverderber. Mit dem Bruch der 11000 Punkte geht es nun wieder um die Verteidigung der Tiefststände bei 10500. Besonders die IT, die Kommunikation und die Konsumgüter ziehen den Index weiter nach unten.

Während die kurzfristige Prognose für den Dow Jones, Dax und TecDax weiterhin positiv ist, sollte der Nasdaq zunächst seine Tiefststände erfolgreich testen und ein positives Momentum ausbilden, bevor weitere Käufe in Betracht gezogen werden können.

Kernmärkte

DAX/Dow Jones

MST19ARM-Marktklassifizierung: Tradingmarkt mit aktivem T19-Aufwärtstrend als Outperformer

DAX und Dow Jones sind zurzeit Vorreiter des positiven Markttrends und bewegen sich nahezu parallel. Bei beiden Indizes konnte sich erfolgreich ein T19-Aufwärtstrend mit einem positiven Momentum bilden, was für alle zugehörigen Indexwerte eine gute Unterstützung darstellt. Beide Indizes erreichen den GD200-Widerestand von unten, sodass zumindest eine Verlangsamung der Aufwärtsbewegung sehr wahrscheinlich ist. Da die Jahrestiefstände gerade erst einen Monat her sind und ein nachhaltiger Ausbruch über GD200 daher sehr unwahrscheinlich ist, sind Kurse oberhalb des GD200 Verkaufskurse.

Strategie: Highclass Outperformer kaufen/halten, Underperformer verkaufen

TecDax

MST19ARM-Marktklassifizierung: Tradingmarkt mit aktivem T19-Aufwärtstrend als Outperformer

Der TecDax ist inn einer sehr ähnlichen Lage, ebenfalls ein Tradingmarkt mit einem T19-Aufwärtstrend und positivem Momentum, allerdings ist der Trend nicht ganz so dynamisch.

Strategie: Highclass Outperformer kaufen/halten, Underperformer verkaufen

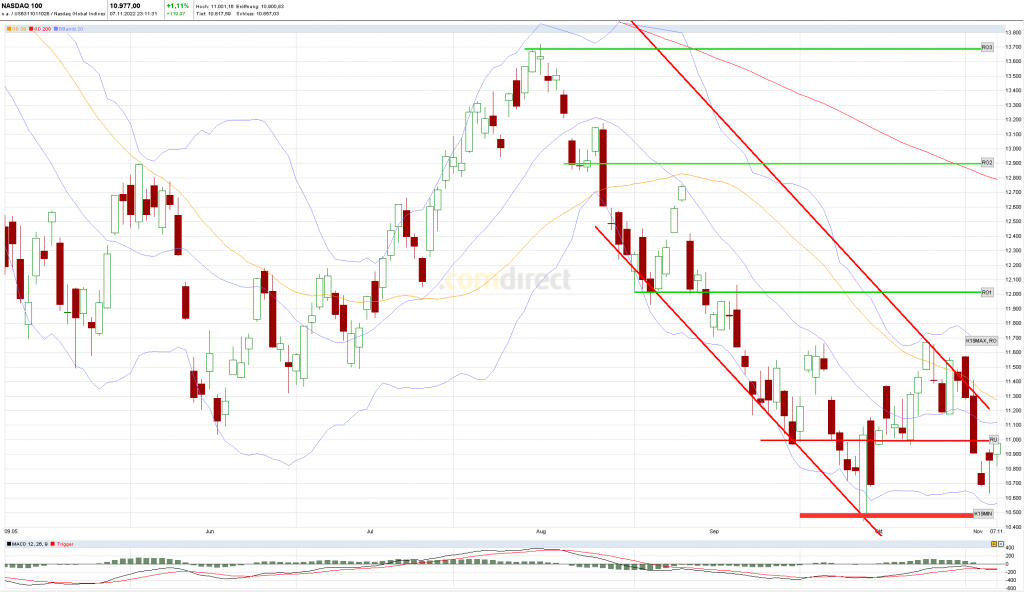

Nasdaq

MST19ARM-Marktklassifizierung: Tradingmarkt in aktiver Korrektur als Underperformer

Der Nasdaq100 konnte bislang aus dem Abwärtstrend nicht nachhaltig ausbrechen, so dass auch viele Nasdaq-Aktien mit ihrer Stabilisierung und Trendbildung kämpfen. Der Bruch der 11000-Marke und der Momentumbruch bringen nun ein erhöhtes Risiko für den Bruch der K19MIN und damit für die Fortsetzung des Abwärtstrends.

Strategie: Abwarten, ob T19-Stabilisierung gelingt, Risiko eines neuen T19MIN hoch.

Hang Seng

MST19ARM-Marktklassifizierung: Tradingmarkt in gebremster Korrektur als Underperformer

Der Hangseng ist unter meinen Kernmärkten mit einem Verlust von ca. 30% in den letzten 4 Monaten der schwächste Index. Mit einem klaren Abwärtstrend aber immerhin mit einem positivem Momentum ist er zurzeit ein klarer Tradingmarkt und nähert sich dem T38-Widerstand von unten.

Strategie: Outperformer-Tradingaktien kaufen/halten