Der Marktcheck richtet sich an alle, die ihr Geld in Aktien investieren. Geldanleger, Investoren und Trader erfahren hier, wie die aktuelle Marktlage ist, und können mit diesem Wissen das eigene Portfolio strategisch ausrichten.

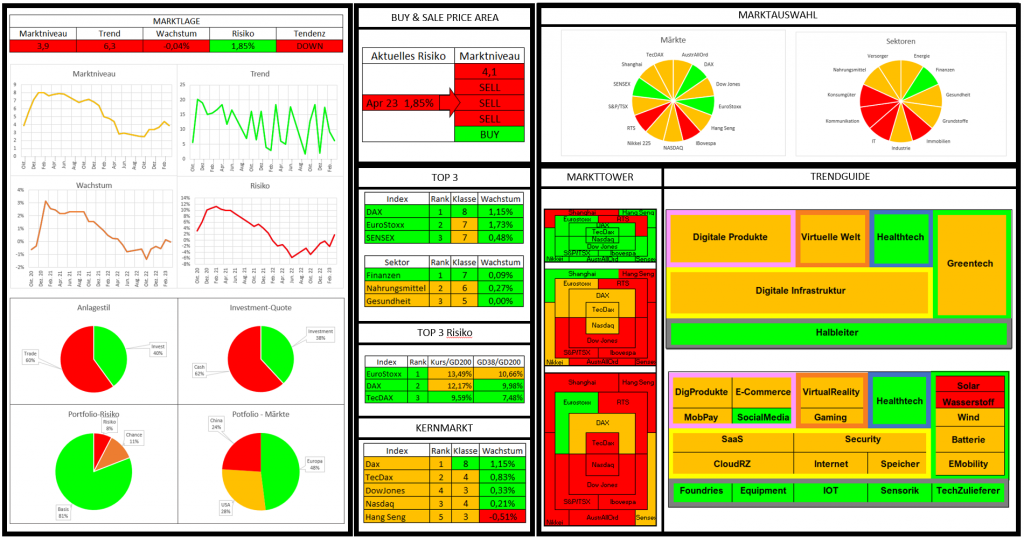

Um die Marktlage zu bestimmen werden das aktuelle Marktniveau, der Trend, das Wachstum und das Risiko analysiert. Auf dieser Grundlage werden die wichtigsten Parameter für die Portfoliostrategie wie die Investitionsquote, der Anlagestil und die Risikostruktur festgelegt. Die Analyse der Zielmärkte ergänzt den Marktcheck mit der inhaltliche Ausrichtung des Portfolios. Die Ergebnisse der Analyse erlauben abschließend eine Markteinschätzung zum Marktniveau und dem Kurspotential.

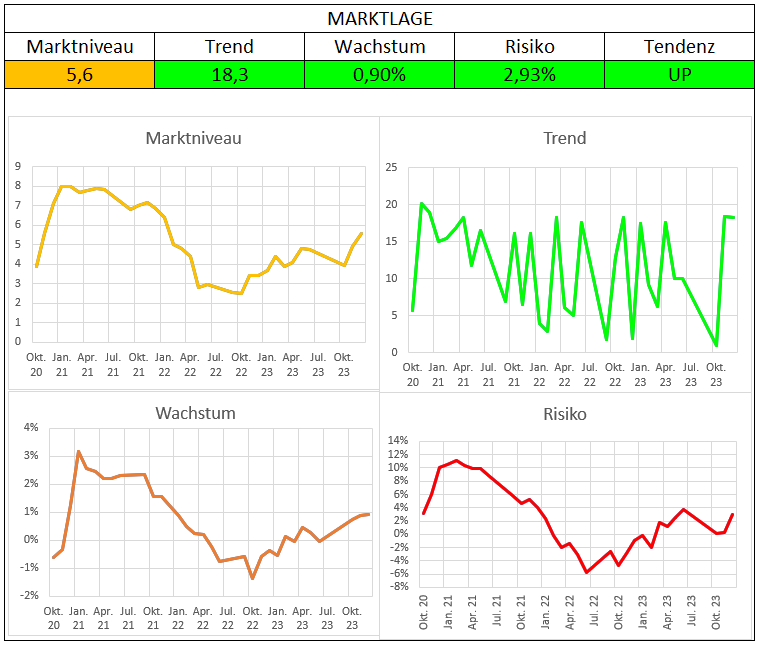

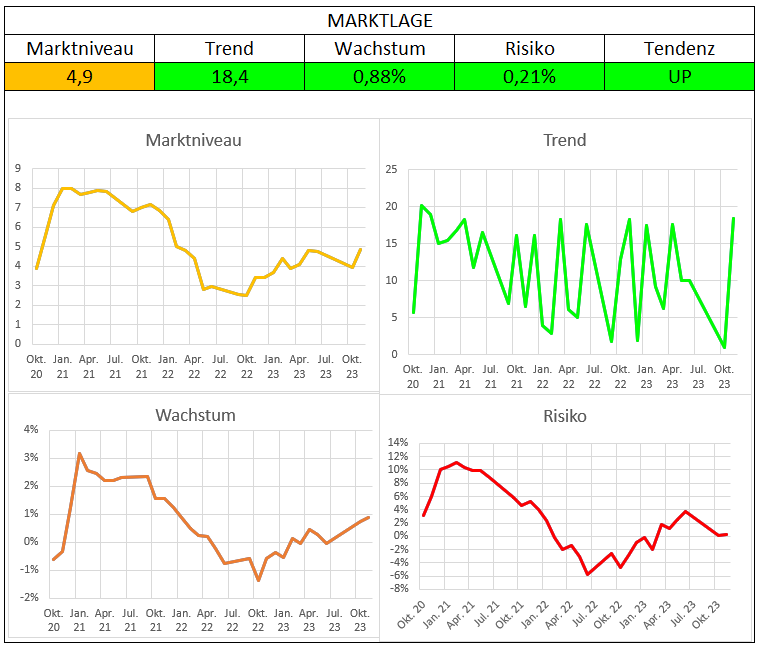

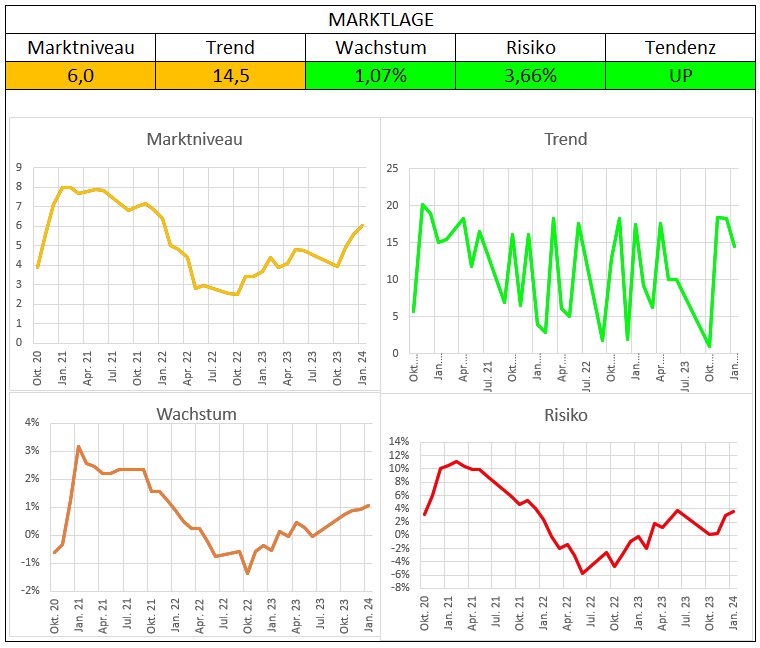

Aktuelle Marktlage

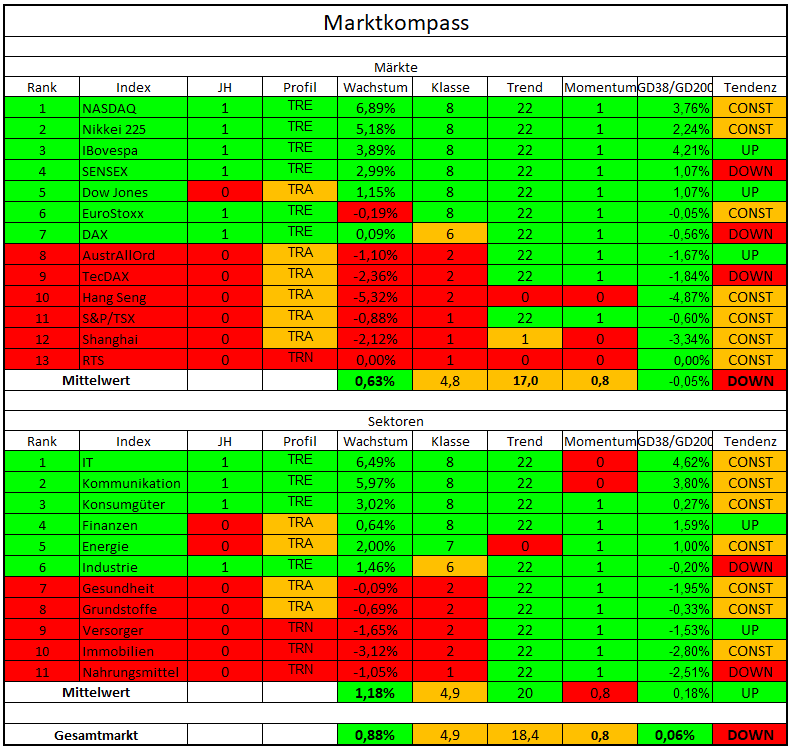

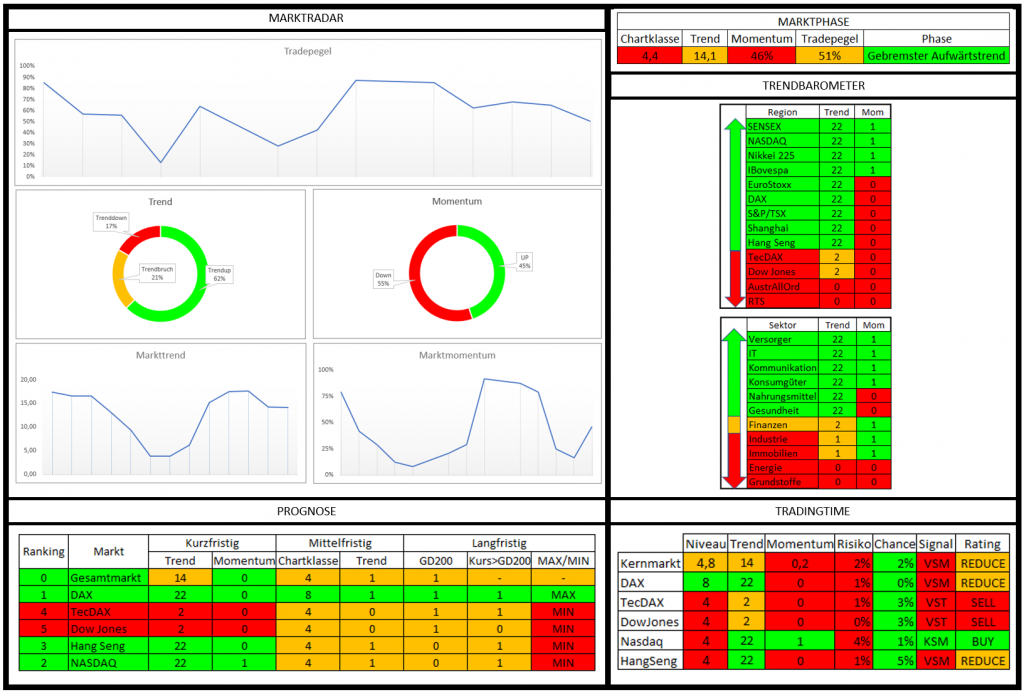

Das Marktniveau sowie das Marktwachstum nehmen weiter zu. Der Gesamtmarkt steigert seinen langfristigen Aufwärtstrend und befindet sich auf der Schwelle vom Tradingmarkt zum Investmarkt.

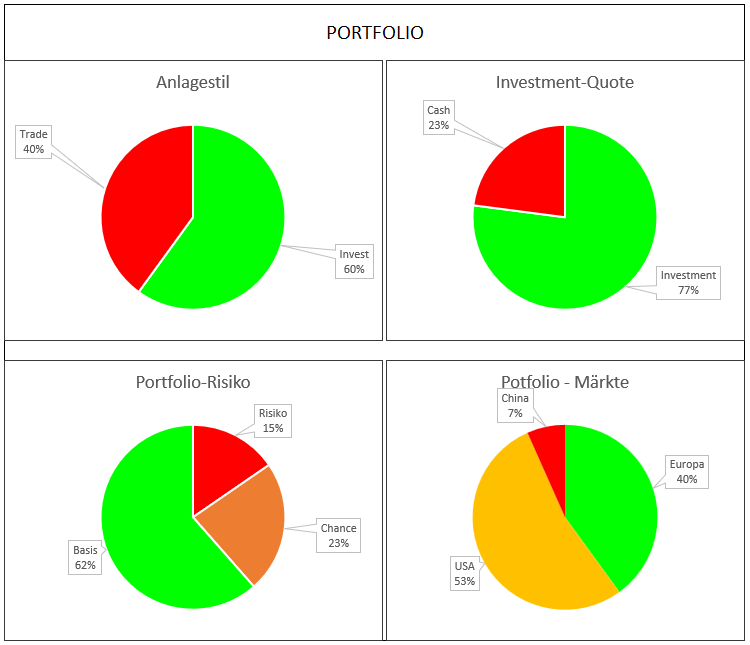

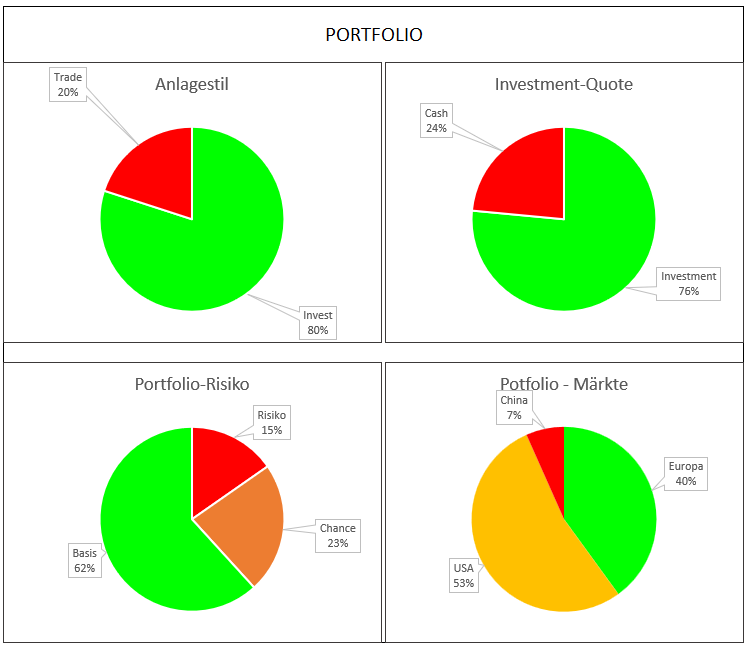

Diese positive Entwicklung zeigt sich auch im Anlagestil, der seinen Schwerpunkt immer weiter zum Investment verlagert. Die Investitionsquote in längere Trends steigt daher auf 80%. Der weiterhin starke Aufwärtstrend erlaubt weiterhin eine niedrige Cash-Quote. Im Portfolio empfehlen die aktuellen Daten als Schwerpunkt des Investments weiterhin Basiswerte in den USA.

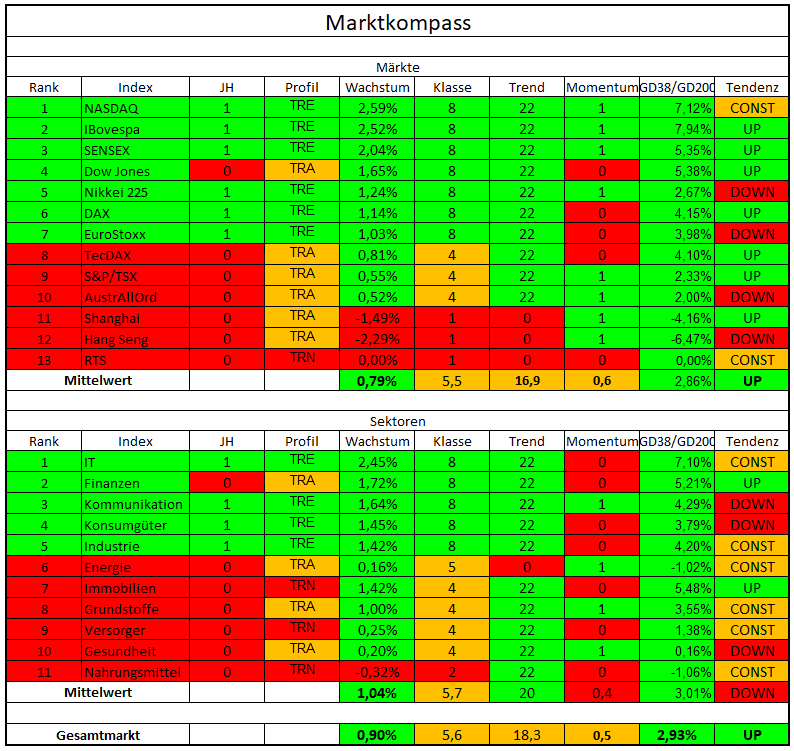

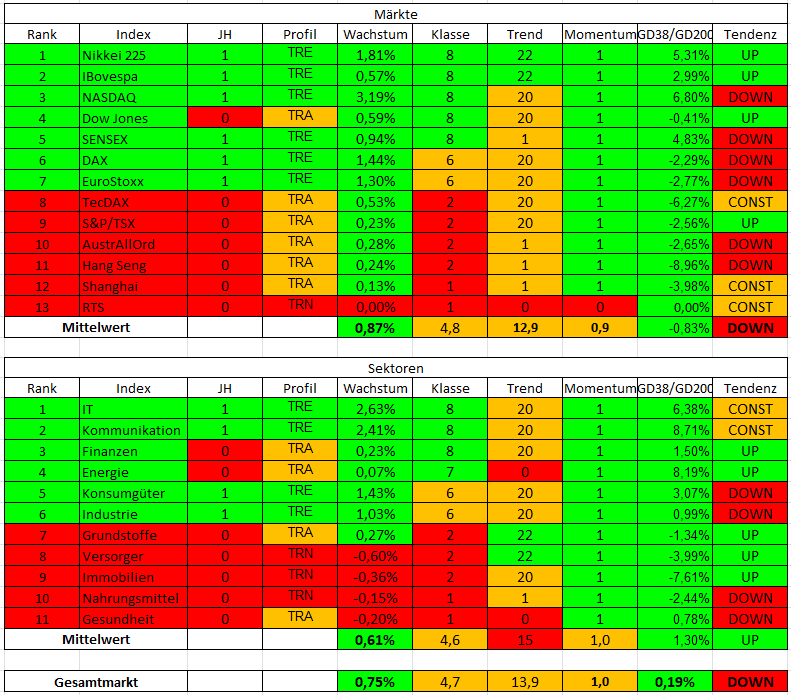

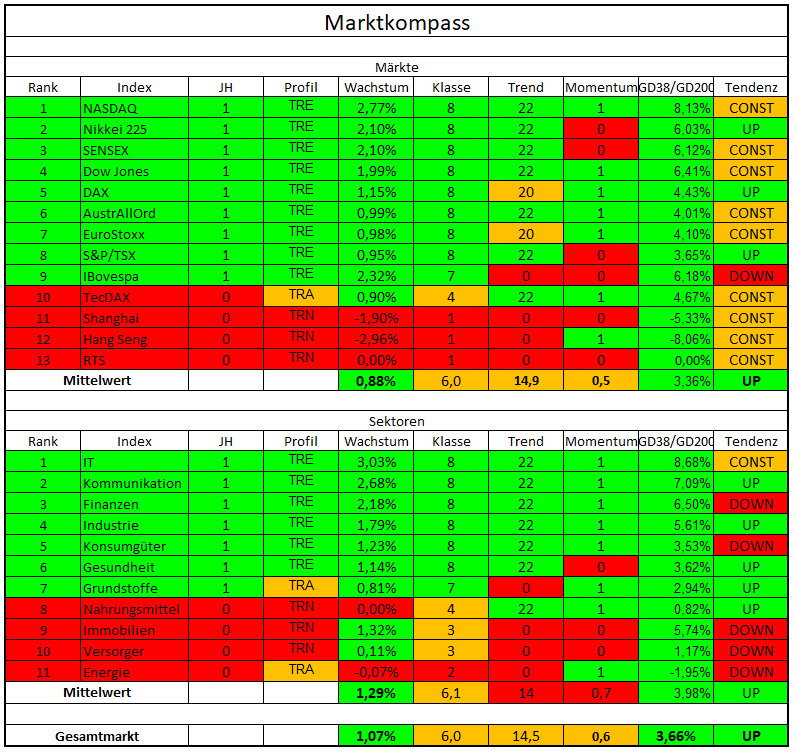

Regional führt vor allem die Nasdaq den Gesamtmarkt nach oben. Der Nikkei schiebt sich auf den zweiten Platz vor, gefolgt vom Sensex. China und Hongkong bilden das negative Gegengewicht und bremsen den Gesamtmarkt.

Sektoral führt weiterhin IT das Ranking an, Kommunikation und Finanzen tauschen die Plätze und setzen sich von den restlichen Indizes deutlich ab.

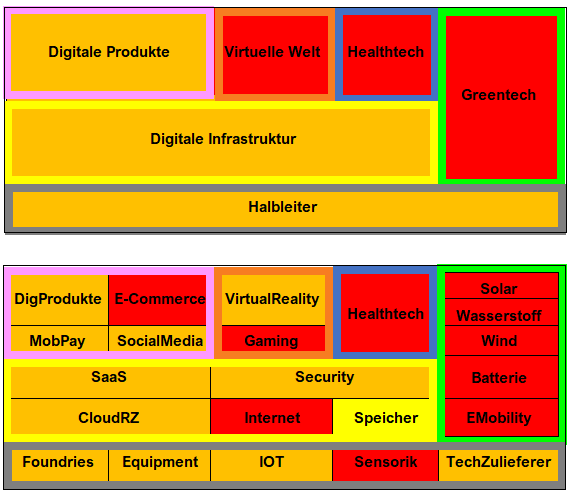

An der Greentechnologie sollte man weiterhin einen großen Bogen machen. Die starke Verkaufswelle scheint hier nicht enden zu wollen. Auch Healthtech ist nur sehr selektiv investierbar. Dagegen empfiehlt der Trendguide Investments besonders in die digitale Infrastruktur und in die Halbleiter. Besonders positiv hervorzuheben sind hier die Speicher, CloudRZ und Security aus der digitalen Infrastruktur. Bei den Halbleitern sind vor allem die IOT-Werte erste Wahl.