Tradingwatch ist eine wöchentliche Timing-Analyse, die datenbasiert ermöglicht, aus der aktuellen Trendanalyse eine Prognose abzuleiten. Sie richtet sich besonders an Trader, die ihr Timing für Setups und Exits optimieren möchten. Im Rahmen der Analyse des Timings wird einerseits die aktuelle Marktphase des Gesamtmarkts sowie meine Kernmärkte aus den drei Perspektiven Trend, CRV und Marktsensitivität bewertet.

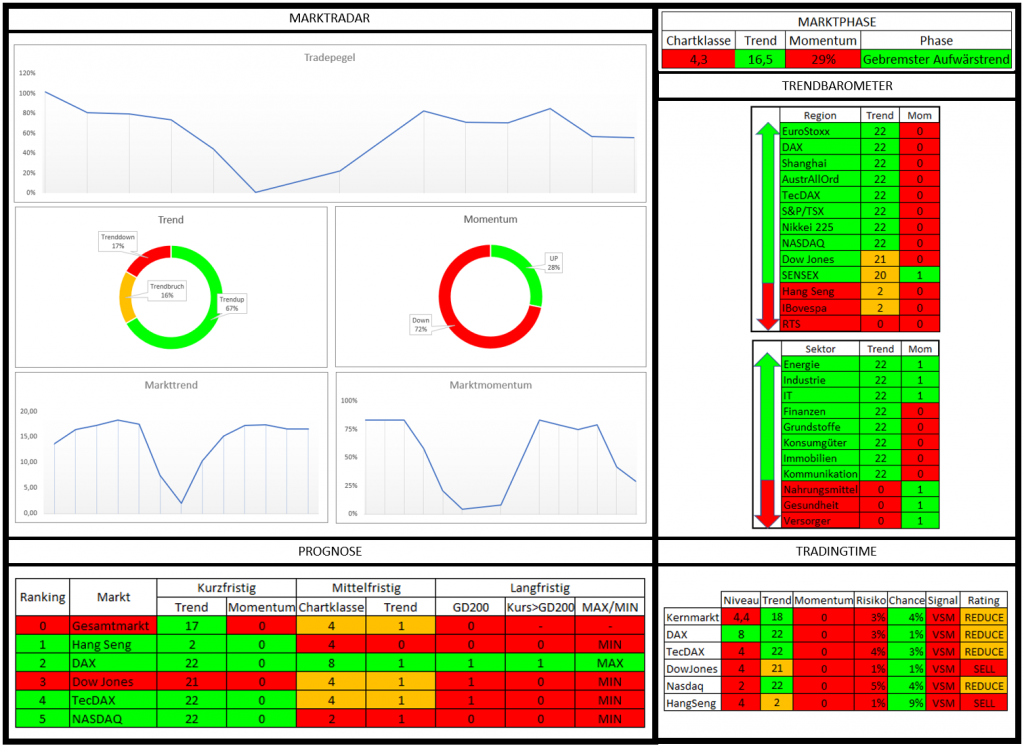

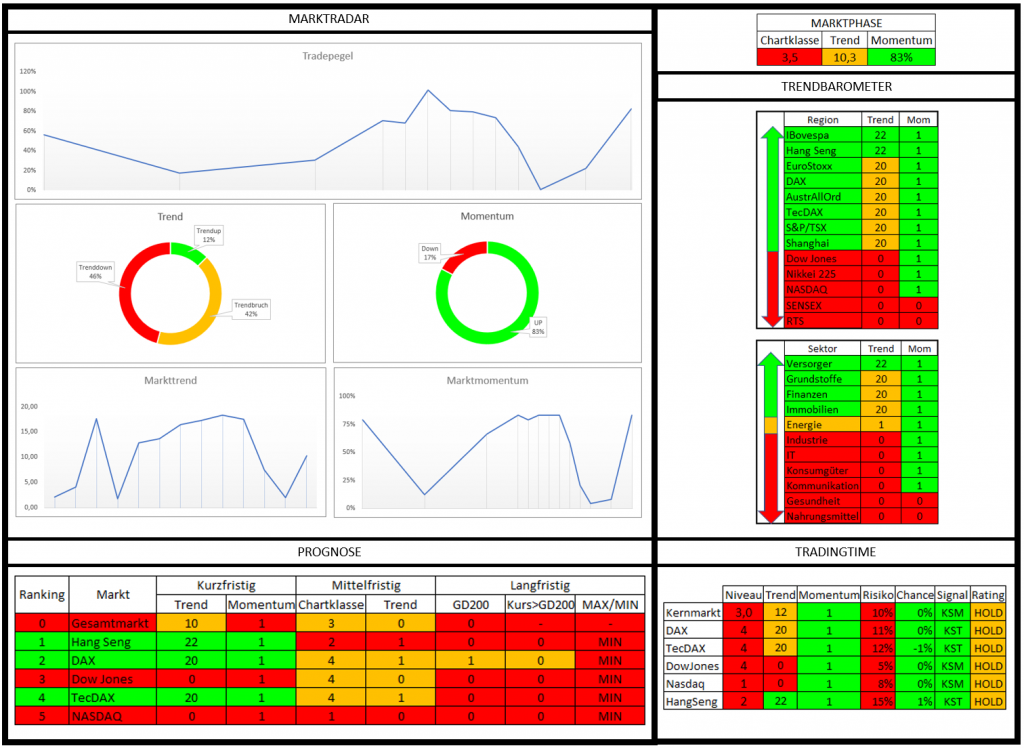

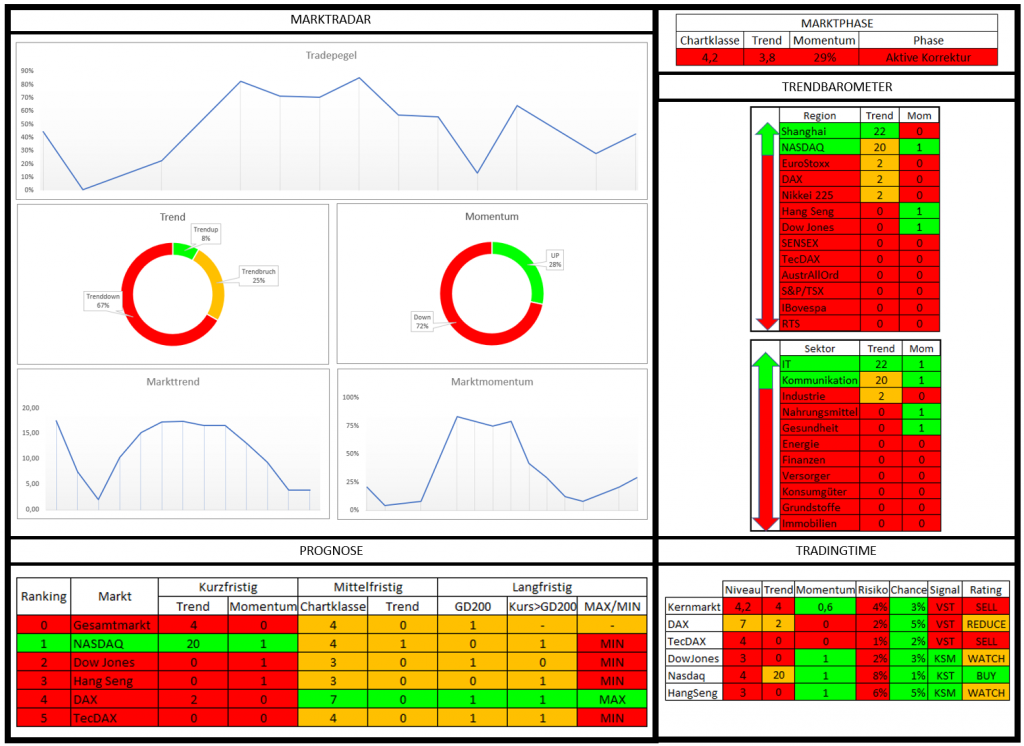

Das aktuelle TA-Cockpit bringt im Timing-Dashboard alle hierfür wichtigen Instrumente übersichtlich zusammen.

Markttiming

Der Gesamtmarkt befindet sich zurzeit in einer aktiven Korrektur. Der Marktradar zeigt zeigt einen klar nach unten gerichteten Trend, auch das Momentum ist zwar leicht aufstrebend aber insgesamt ganz unten. Der Tradepegel ist neutral und deutet auf keine klare Aussage hin. Der Gesamtmarkt hat daher eine negative Wirkung und belastet damit auch die Outperfomer. Daher ist das Risiko nach unten deutlich höher als die Chance auf kurzfristige Kursgewinne. Das aktuelle Markttiming empfiehlt daher, die Positionen weiter zu reduzieren und zu verkaufen (Markttiming = SELL).

Timing Kernmärkte

Die Tradingtime für die Kernmärkte hat in den Segmenten eine breite Schwankungsbreite. Während die US-Märkte und Hongkong Kaufsignale senden dominieren in Europa die Verkaufssingale. Solange der Gesamtmarkt auf SELL steht, bleibt aber auch hier das Risiko führend.

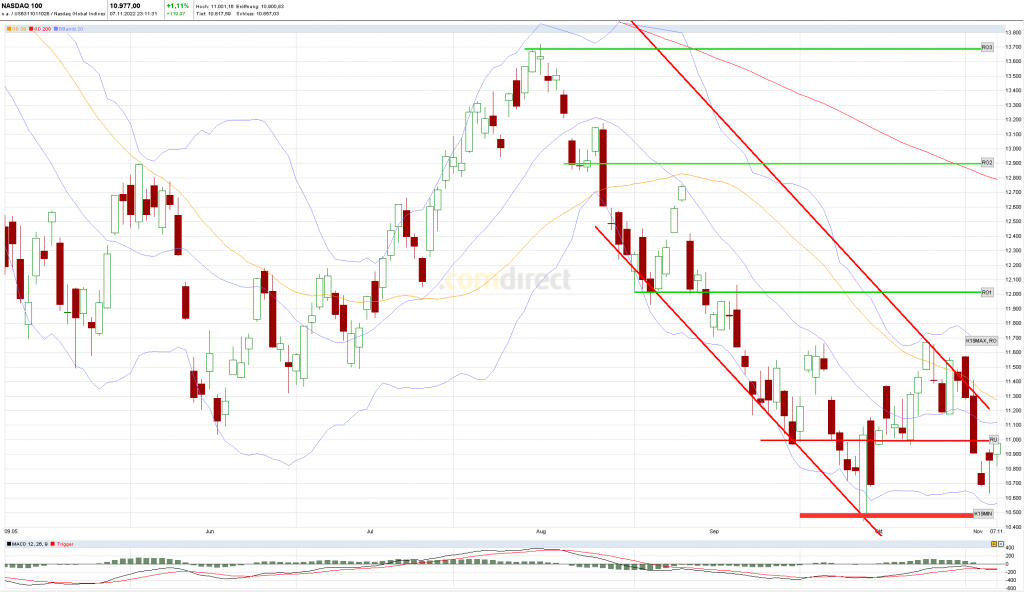

Aus der Trend-Perspektive ist zurzeit nur die Nasdaq im Aufwärtstrend. Alle anderen Segmente sind bereits im Trend nach unten.

Aus der CRV-Perspektive sind die Kernmärkte zweigeteilt und gegenläufig. Bei der Nasdaq baut sich ein erhebliches Rückschlagpotential auf, während die restlichen Segmente ein ausgewogenes CRV besitzen.

Aus der Markt-Perspektive sind die US-Märkte sowie Hongkong zurzeit kurzfristig leicht favorisiert.

Prognose

Der Gesamtmarkt korrigiert zurzeit und belastet alle Segmente negativ. Damit dürften auch die letzten Outperformer nach unten gedrückt werden. Sollten die zurzeit besser stehenden US-Märkte sich behaupten, könnten sie den Gesamtmarkt wieder nach oben ziehen. Die Entscheidung darüber wird beim aktuellen Zyklus aber erst Mitte April fallen. Die Daten empfehlen zurzeit die Aktien zu reduzieren oder ganz zu verkaufen, da nach dem Trendwechsel nach unten zunächst eine Trendstabilisierung bzw. eine Trendwende erreicht werden muss. Dazu wird es nicht innerhalb einer Woche kommen. Solange dies nicht gelingt bleibt der Abwärtstrend intakt. Daher ist weiter mit sinkenden Kursen zu rechnen ist. Zyklisch erwarte ich nächste Woche eine stärkere Phase, bevor dann anschließend für die nächsten zwei Wochen sich eine schwächere Phase andeutet. Ein positives Momentum könnte die Abwärtsbewegung aufhalten, aber erst eine Trendwende kann neue Kaufargumente liefern.