Tradingwatch ist eine wöchentliche Timing-Analyse. Sie richtet sich besonders an Trader, die ihr Timing für Setups und Exits optimieren möchten. Hierfür wird einerseits die aktuelle Marktphase des Gesamtmarkts sowie meine Kernmärkte aus den drei Perspektiven Trend, CRV und Marktsensitivität analysiert.

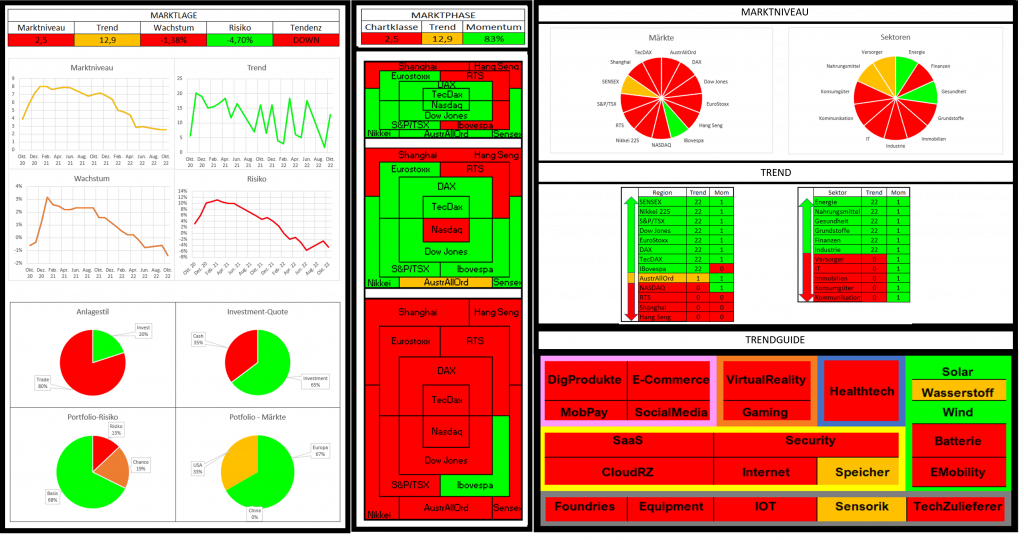

Das aktuelle TA-Cockpit bringt im Timing-Dashboard alle hierfür wichtigen Instrumente übersichtlich zusammen.

Markttiming

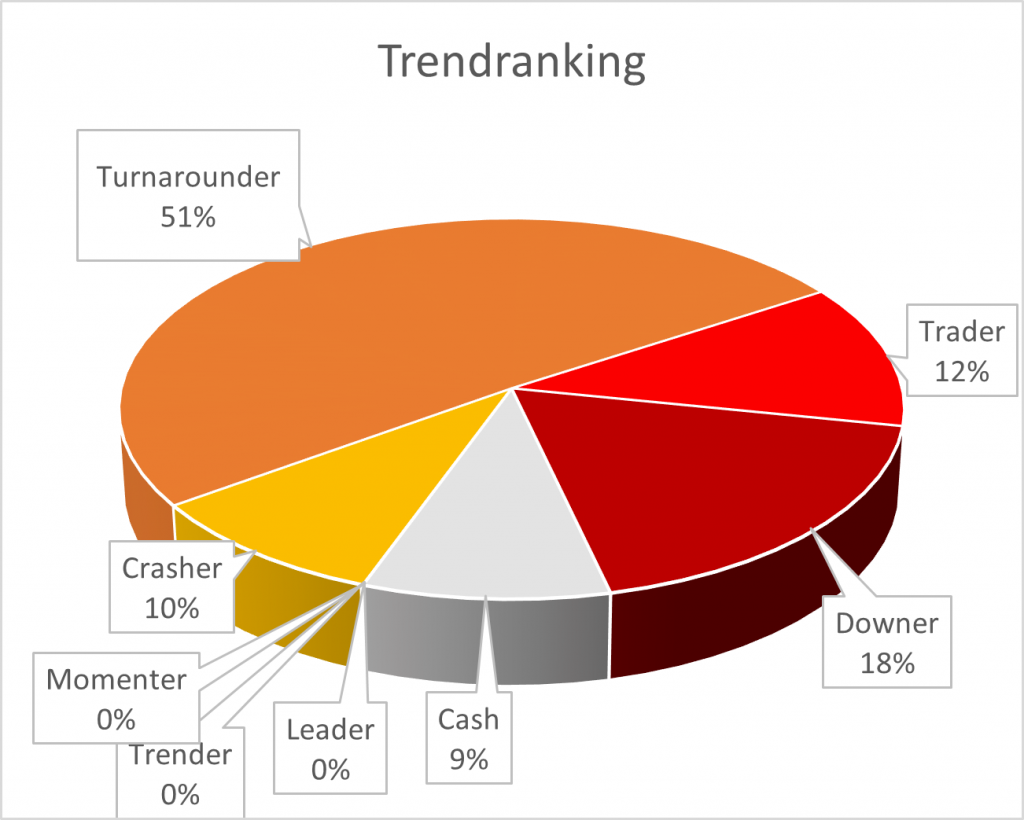

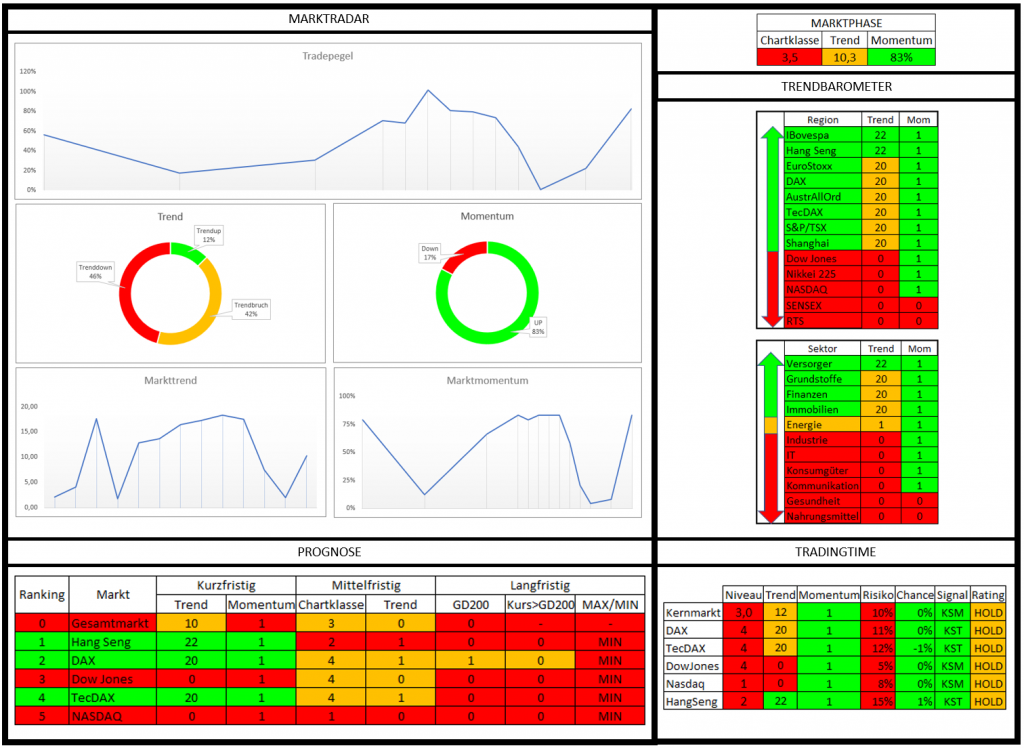

Der Marktradar zeigt aktuell wieder eine positive Marktphase, die durch Kaufsignale in der Breite gestartet wurde. Ein starkes positives Momentum und einige Trendausbrüche sorgten dafür, dass dem Gesamtmarkt ein aktiver Trendausbruch gelungen ist. Der Markttrend ist gerade im Turnaround, allerdings kommt der Tradepegel bereits an seine oberen Widerstände. Daher muss mindestens mit einer Verlangsamung der Aufwärtsbewegung evtl. sogar mit einem kurzen Rücksetzer gerechnet werden. Bei konstantem Momentum bleibt die Lage aber positiv, der Markt könnte nun einen aktiven Aufwärtstrend ausbilden. Bis dahin bleibt der Markt in einer Phase, in der eine gute Chance auf kurzfristige Kursgewinne besteht.

Das aktuelle Markttiming signalisiert daher HOLD.

Kernmärkte

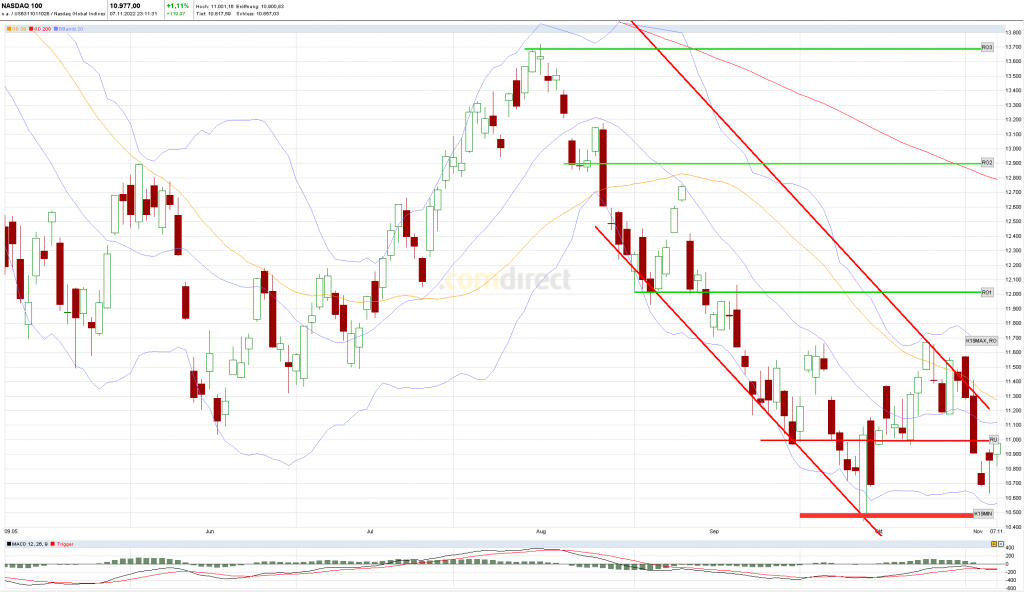

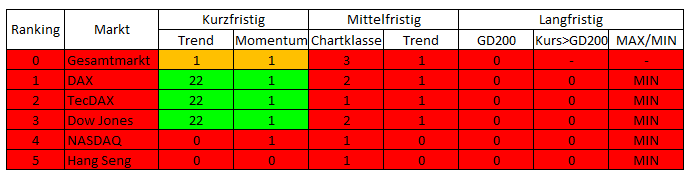

Aus der Trend-Perspektive läuft in allen Kernmärkten zurzeit eine Rally. An der Spitze der Hang Seng, der bereits seit 2,5 Monaten eine beeindruckende Trendrally absolviert. Dax und TecDax konnten nach einer kurzen Schwäche mit einer Tunaroundrally und ebenfalls neuen T19MAX wieder in den Trend zurückkehren. Nur die US-Indizes Dow Jones und Nasdaq100 laufen mit einer Momentumrally dem Markt etwas hinterher. Aus dieser Perspektive ist die Lage also durchweg positiv.

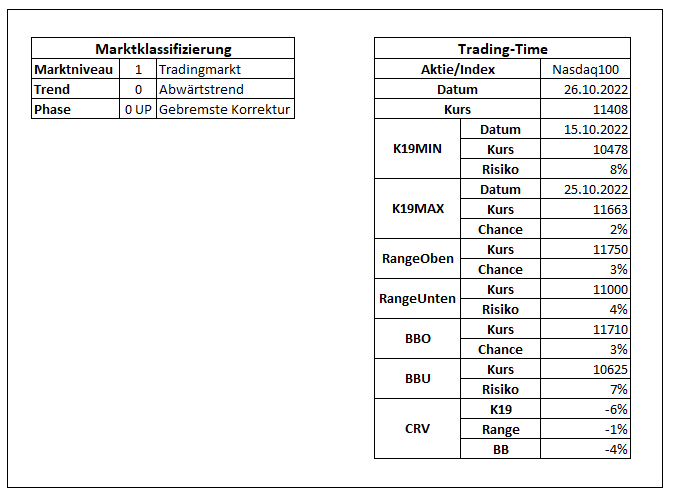

Aus der CRV-Perspektive haben alle Kernmärkte ein Kursniveau erreicht, welches kurzfristig nur noch eine kleine bzw. langsame Bewegung nach oben zulässt. Das CRV-Profil zeigt bei allen Kernmärkten mehr Risiken als Chancen. Besonders der Hang Seng besitzt nach der sehr starken Entwicklung in den letzten Wochen ein überdurchschnittliches Risiko. Aus dieser Perspektive liegt zurzeit also ein negatives CRV vor, es muss ein Marktrisiko von durchschnittlich ca. 10% einkalkuliert werden.

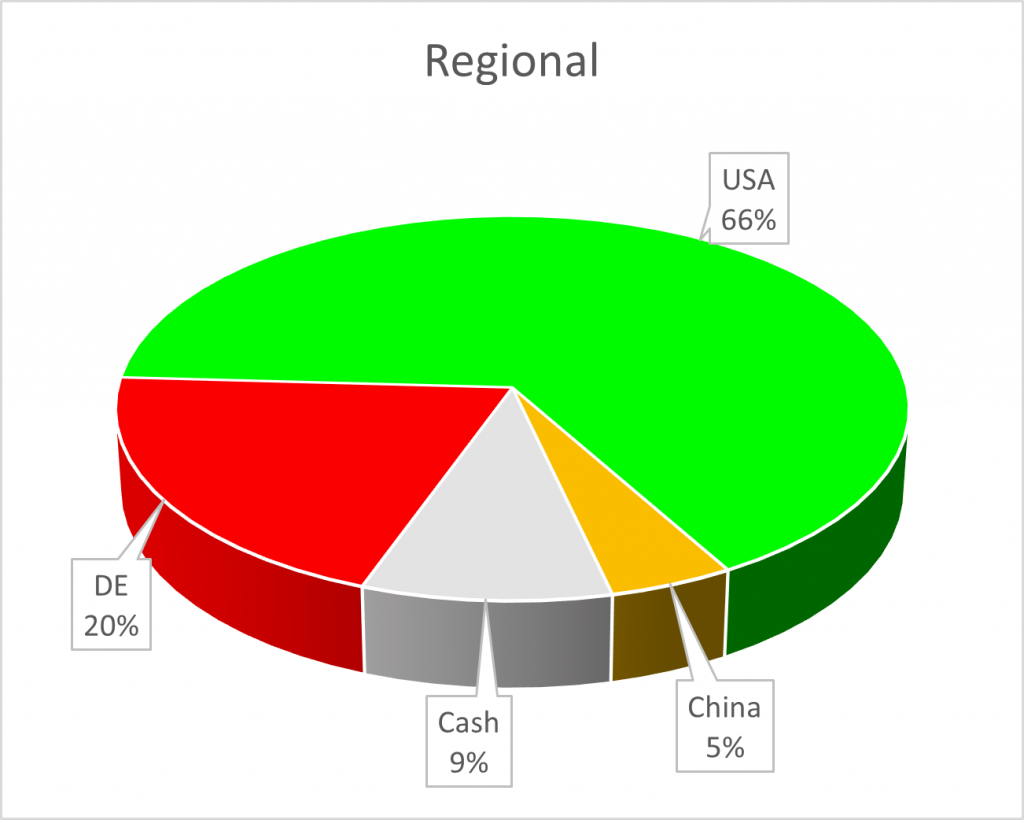

Aus der Markt-Perspektive ist zurzeit allgemein Europa zu bevorzugen. Im Vergleich zum Gesamtmarkt ist unter den Kernmärkten vor allem der Dax aber auch der TecDax mit einem höheren Marktniveau und stärkerem Trend als zu bevorzugende Outperformer zu sehen.

Prognose

Die aktuelle Rally mit neuen T19MAX in den meisten Segmenten und das HOLD-Markttiming sorgen zurzeit für eine bullige Phase. Auch wenn das CRV zurzeit negativ ist und Widerstände die weitere Abwärtsbewegung bremsen werden, gibt es aus Marktsicht zurzeit keinen Grund zu verkaufen. Allerdings empfehlen sich weitere Käufe erst nach einer kurzen Verschnaufpause. Das negative CRV sollte aber nicht aus den Augen verloren gehen. Sollte das Momentum kippen, rücken die Risiken wieder in den Vordergrund. Zyklisch erwarte ich nach der Monatsmitte zum Ende Januar wieder eine schwächere Phase.

Von den Kernmärkten empfehlen die Daten eine Übergewichtung der europäischen Indizes Dax und TecDax .